Inhaltsverzeichnis:

Einleitung

Die Wahl der richtigen Kreditkarte kann eine Herausforderung sein, besonders für Anfänger. In diesem Artikel zeigen wir, welche Kriterien bei der Auswahl eines Kreditkartenanbieters wichtig sind. Wir erklären die verschiedenen Kreditkartenarten, Kostenstrukturen und Zusatzleistungen. So können Sie eine fundierte Entscheidung treffen und die Kreditkarte finden, die am besten zu Ihren Bedürfnissen passt.

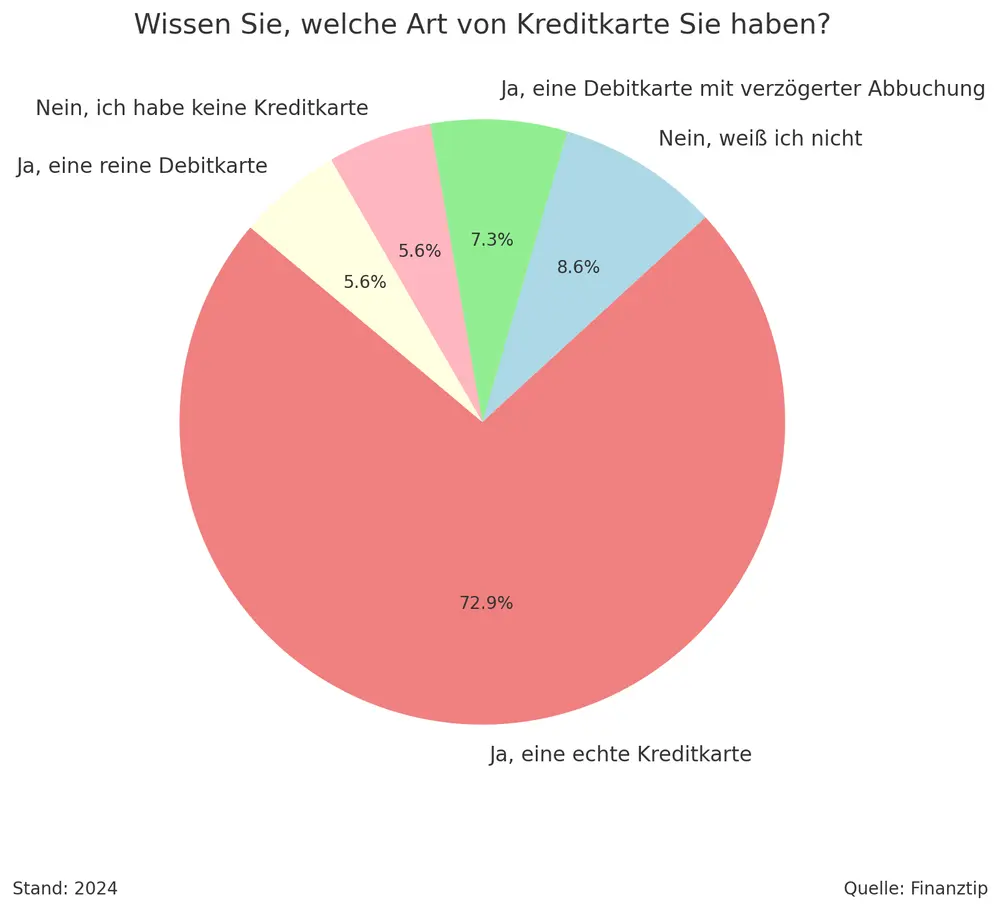

Welche Kreditkartenarten gibt es?

Es gibt verschiedene Arten von Kreditkarten, die unterschiedliche Vorteile bieten. Die gängigsten Kreditkartenarten sind:

- Revolving-Kreditkarten: Diese Karten ermöglichen es Ihnen, den offenen Betrag in Raten zurückzuzahlen. Sie zahlen monatlich einen Mindestbetrag und können den Restbetrag auf die nächsten Monate verteilen. Beachten Sie die Zinsen, die auf den ausstehenden Betrag anfallen.

- Charge-Kreditkarten: Bei diesen Karten wird der gesamte offene Betrag am Ende des Abrechnungszeitraums (meistens monatlich) abgebucht. Es fallen keine Zinsen an, solange Sie den Betrag vollständig begleichen.

- Prepaid-Kreditkarten: Diese Karten müssen vor der Nutzung aufgeladen werden. Sie geben nur das aus, was Sie vorher eingezahlt haben. Diese Karten sind ideal für Personen mit eingeschränkter Bonität oder für Jugendliche.

- Debitkarten: Obwohl sie oft als Kreditkarten bezeichnet werden, ziehen Debitkarten den Betrag direkt von Ihrem Bankkonto ab. Sie bieten keine Kreditfunktion, sind aber praktisch für den täglichen Gebrauch.

Jede Kreditkartenart hat ihre eigenen Vor- und Nachteile. Es ist wichtig, die richtige Karte basierend auf Ihren finanziellen Gewohnheiten und Bedürfnissen auszuwählen.

Kosten und Gebühren verstehen

Bei der Auswahl einer Kreditkarte sollten Sie die Kosten und Gebühren genau prüfen. Diese können je nach Anbieter und Kartentyp stark variieren. Hier sind die wichtigsten Gebühren, die Sie beachten sollten:

- Jahresgebühr: Viele Kreditkarten erheben eine jährliche Gebühr. Diese kann von wenigen Euro bis zu mehreren hundert Euro reichen. Einige Anbieter bieten auch kostenlose Kreditkarten an, oft jedoch mit eingeschränkten Leistungen.

- Transaktionsgebühren: Bei Zahlungen in Fremdwährungen oder im Ausland können zusätzliche Gebühren anfallen. Diese betragen meist zwischen 1% und 3% des Transaktionsbetrags.

- Bargeldabhebungsgebühren: Das Abheben von Bargeld am Geldautomaten kann teuer sein. Die Gebühren liegen oft zwischen 2% und 4% des abgehobenen Betrags, mindestens jedoch ein fester Betrag.

- Zinsen: Wenn Sie den offenen Betrag nicht vollständig zurückzahlen, fallen Zinsen an. Diese können je nach Karte und Anbieter unterschiedlich hoch sein. Achten Sie auf den effektiven Jahreszins (APR), um die tatsächlichen Kosten zu verstehen.

- Sonstige Gebühren: Einige Karten erheben Gebühren für bestimmte Dienstleistungen, wie z.B. für die Ausstellung einer Ersatzkarte, die Nutzung des Kundenservices oder für Mahnungen bei verspäteten Zahlungen.

Ein gründlicher Vergleich der Kosten und Gebühren hilft Ihnen, die Kreditkarte zu finden, die am besten zu Ihrem Budget passt. Achten Sie darauf, alle Gebühren im Blick zu behalten, um unerwartete Kosten zu vermeiden.

Zinsen und Rückzahlungsbedingungen

Die Zinsen und Rückzahlungsbedingungen sind entscheidende Faktoren bei der Wahl einer Kreditkarte. Diese bestimmen, wie viel Sie letztendlich für Ihre Einkäufe zahlen, wenn Sie den offenen Betrag nicht sofort begleichen. Hier sind die wichtigsten Punkte, die Sie beachten sollten:

- Zinssatz: Der Zinssatz gibt an, wie viel Zinsen Sie auf den ausstehenden Betrag zahlen müssen. Er wird meist als jährlicher Prozentsatz (APR) angegeben. Ein niedriger Zinssatz ist vorteilhaft, wenn Sie den Betrag nicht sofort zurückzahlen können.

- Zinsfreie Zeit: Viele Kreditkarten bieten eine zinsfreie Zeit, in der keine Zinsen auf Einkäufe anfallen. Diese beträgt oft 30 bis 60 Tage. Wenn Sie den offenen Betrag innerhalb dieser Zeit begleichen, zahlen Sie keine Zinsen.

- Mindestzahlung: Die Mindestzahlung ist der Betrag, den Sie monatlich mindestens zurückzahlen müssen. Dieser liegt oft bei einem bestimmten Prozentsatz des offenen Betrags, z.B. 2% bis 5%, oder einem festen Betrag.

- Rückzahlungsoptionen: Prüfen Sie, welche Rückzahlungsoptionen der Anbieter bietet. Einige Karten erlauben flexible Rückzahlungen, während andere feste monatliche Raten verlangen.

- Sonderkonditionen: Manche Kreditkarten bieten Sonderkonditionen wie zinsfreie Ratenzahlungen für bestimmte Einkäufe oder niedrige Einführungszinsen für Neukunden.

Verstehen Sie die Zinsen und Rückzahlungsbedingungen Ihrer Kreditkarte, um unnötige Kosten zu vermeiden. Eine sorgfältige Planung und pünktliche Zahlungen helfen Ihnen, Ihre Finanzen im Griff zu behalten.

Bonusprogramme und Cashback-Angebote

Viele Kreditkarten bieten Bonusprogramme und Cashback-Angebote, die zusätzliche Vorteile für den Karteninhaber bringen. Diese Programme können Ihnen helfen, Geld zu sparen oder wertvolle Prämien zu sammeln. Hier sind einige der gängigsten Arten von Bonusprogrammen und Cashback-Angeboten:

- Cashback: Bei Cashback-Karten erhalten Sie einen Prozentsatz Ihrer Ausgaben als Gutschrift zurück. Dieser Prozentsatz kann je nach Kategorie (z.B. Lebensmittel, Reisen) variieren. Einige Karten bieten höhere Cashback-Raten für bestimmte Einkäufe.

- Prämienpunkte: Viele Kreditkarten ermöglichen es Ihnen, Punkte für jeden ausgegebenen Euro zu sammeln. Diese Punkte können Sie später gegen Prämien wie Flüge, Hotelübernachtungen oder Geschenkgutscheine eintauschen.

- Rabatte und Sonderangebote: Einige Kreditkarten bieten exklusive Rabatte bei Partnerunternehmen oder spezielle Angebote wie zinsfreie Ratenzahlungen für bestimmte Einkäufe.

- Meilenprogramme: Besonders für Vielreisende sind Kreditkarten mit Meilenprogrammen attraktiv. Sie sammeln Flugmeilen, die Sie für zukünftige Flüge oder Upgrades einlösen können.

- Willkommensboni: Viele Anbieter locken Neukunden mit attraktiven Willkommensboni. Diese können in Form von zusätzlichen Punkten, Cashback oder anderen Prämien erfolgen, wenn Sie innerhalb der ersten Monate einen bestimmten Betrag ausgeben.

Vergleichen Sie die verschiedenen Bonusprogramme und Cashback-Angebote, um die Kreditkarte zu finden, die am besten zu Ihren Ausgabengewohnheiten passt. So können Sie das Beste aus Ihren Einkäufen herausholen und zusätzliche Vorteile genießen.

Nutzerfreundlichkeit und Kundenservice

Die Nutzerfreundlichkeit und der Kundenservice sind wichtige Aspekte bei der Wahl einer Kreditkarte. Eine benutzerfreundliche Karte und ein guter Kundenservice können den Umgang mit Ihrer Kreditkarte erheblich erleichtern. Hier sind einige Punkte, die Sie beachten sollten:

- Online-Banking: Eine benutzerfreundliche Online-Banking-Plattform ermöglicht es Ihnen, Ihre Transaktionen einfach zu verwalten, Rechnungen zu bezahlen und Ihre Ausgaben zu überwachen. Achten Sie auf eine intuitive Benutzeroberfläche und nützliche Funktionen wie Ausgabenanalysen.

- Mobile App: Viele Kreditkartenanbieter bieten mobile Apps an, die es Ihnen ermöglichen, Ihre Kreditkarte von unterwegs aus zu verwalten. Eine gute App sollte sicher, einfach zu bedienen und funktionsreich sein.

- Kundenservice: Ein zuverlässiger Kundenservice ist entscheidend, falls Sie Fragen oder Probleme haben. Prüfen Sie, ob der Anbieter einen 24/7-Kundenservice per Telefon, E-Mail oder Live-Chat anbietet. Schnelle und kompetente Hilfe ist ein Zeichen für guten Service.

- Transparenz: Ein guter Kreditkartenanbieter sollte transparent über Gebühren, Zinsen und Bedingungen informieren. Achten Sie darauf, dass alle wichtigen Informationen leicht zugänglich und verständlich sind.

- Zusatzleistungen: Einige Kreditkarten bieten zusätzliche Dienstleistungen wie Reisebuchungen, Concierge-Services oder Einkaufsversicherungen an. Diese können den Nutzen Ihrer Kreditkarte erhöhen.

Eine benutzerfreundliche Kreditkarte und ein guter Kundenservice können den Umgang mit Ihrer Karte deutlich angenehmer machen. Achten Sie auf diese Kriterien, um eine Karte zu finden, die Ihren Bedürfnissen entspricht und Ihnen den bestmöglichen Service bietet.

Sicherheit und Versicherungsleistungen

Die Sicherheit und Versicherungsleistungen sind entscheidende Faktoren bei der Wahl einer Kreditkarte. Diese Aspekte schützen Sie vor Betrug und bieten zusätzlichen Schutz bei Einkäufen und Reisen. Hier sind einige wichtige Punkte, die Sie beachten sollten:

- Fraud Protection: Viele Kreditkarten bieten Schutz vor unautorisierten Transaktionen. Achten Sie darauf, dass Ihr Anbieter verdächtige Aktivitäten überwacht und Sie im Falle eines Betrugs schnell informiert.

- Zero Liability: Bei vielen Kreditkarten haften Sie nicht für unautorisierte Transaktionen, solange Sie den Verlust oder Diebstahl der Karte sofort melden. Dies gibt Ihnen zusätzliche Sicherheit bei der Nutzung Ihrer Karte.

- Versicherungsleistungen: Einige Kreditkarten bieten umfassende Versicherungsleistungen, wie z.B. Reiseversicherungen, Mietwagenversicherungen oder Einkaufsversicherungen. Diese können Ihnen im Schadensfall erhebliche Kosten ersparen.

- EMV-Chip und kontaktloses Bezahlen: Moderne Kreditkarten sind mit einem EMV-Chip ausgestattet, der zusätzliche Sicherheit bei Transaktionen bietet. Kontaktloses Bezahlen mit NFC-Technologie ermöglicht schnelle und sichere Zahlungen.

- 3D Secure: Dieses zusätzliche Sicherheitsprotokoll schützt Online-Transaktionen durch eine Zwei-Faktor-Authentifizierung. Achten Sie darauf, dass Ihre Kreditkarte diesen Service unterstützt.

Eine Kreditkarte mit robusten Sicherheitsfunktionen und umfassenden Versicherungsleistungen bietet Ihnen zusätzlichen Schutz und Sicherheit. Achten Sie auf diese Kriterien, um eine Karte zu finden, die Ihnen ein hohes Maß an Sicherheit und Schutz bietet.

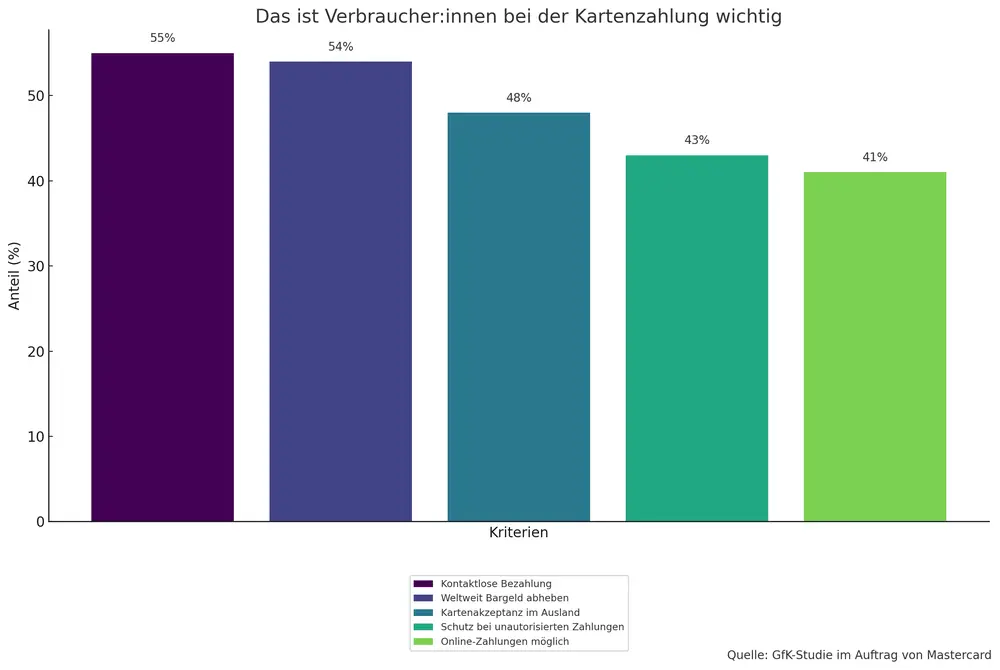

Einen Überblick über das, was Kunden bei der Kartenzahlung wichtig ist, erhalten Sie bei einem Blick auf unser Diagramm:

Online-Banking und mobile Nutzung

Die Online-Banking und mobile Nutzung Ihrer Kreditkarte sind heute wichtiger denn je. Eine gute digitale Infrastruktur erleichtert die Verwaltung Ihrer Finanzen und bietet Ihnen Flexibilität. Hier sind einige Aspekte, die Sie beachten sollten:

- Benutzerfreundlichkeit: Eine intuitive und einfach zu bedienende Online-Banking-Plattform ist entscheidend. Sie sollte es Ihnen ermöglichen, Ihre Transaktionen zu überprüfen, Rechnungen zu bezahlen und Ihre Ausgaben zu analysieren.

- Mobile App: Eine leistungsfähige mobile App bietet Ihnen die Möglichkeit, Ihre Kreditkarte von überall aus zu verwalten. Achten Sie darauf, dass die App sicher ist und Funktionen wie Benachrichtigungen, Ausgabenübersicht und Transaktionshistorie bietet.

- Echtzeit-Benachrichtigungen: Viele Kreditkarten-Apps bieten Echtzeit-Benachrichtigungen für Transaktionen. Dies hilft Ihnen, Ihre Ausgaben im Blick zu behalten und unautorisierte Aktivitäten sofort zu erkennen.

- Digitale Zahlungsmethoden: Die Integration mit digitalen Zahlungsmethoden wie Apple Pay, Google Pay oder Samsung Pay ermöglicht kontaktloses Bezahlen und erhöht die Flexibilität im Alltag.

- Sicherheit: Achten Sie darauf, dass sowohl die Online-Banking-Plattform als auch die mobile App hohe Sicherheitsstandards erfüllen. Zwei-Faktor-Authentifizierung und Verschlüsselung sind hierbei wichtige Merkmale.

Eine benutzerfreundliche Online-Banking-Plattform und eine leistungsfähige mobile App machen die Verwaltung Ihrer Kreditkarte einfach und bequem. Achten Sie auf diese Funktionen, um die bestmögliche digitale Erfahrung zu gewährleisten.

Internationale Einsatzmöglichkeiten

Die internationalen Einsatzmöglichkeiten einer Kreditkarte sind besonders wichtig, wenn Sie häufig reisen oder online in ausländischen Shops einkaufen. Hier sind einige Aspekte, die Sie berücksichtigen sollten:

- Akzeptanz: Achten Sie darauf, dass Ihre Kreditkarte weltweit akzeptiert wird. Karten von großen Anbietern wie Visa und Mastercard werden in der Regel in den meisten Ländern und bei vielen Händlern akzeptiert.

- Fremdwährungsgebühren: Bei Zahlungen in Fremdwährungen können Gebühren anfallen. Diese liegen oft zwischen 1% und 3% des Transaktionsbetrags. Einige Kreditkarten bieten jedoch gebührenfreie Zahlungen im Ausland an.

- Bargeldabhebungen: Prüfen Sie die Konditionen für Bargeldabhebungen im Ausland. Einige Karten erheben hohe Gebühren, während andere kostenlose oder kostengünstige Abhebungen ermöglichen.

- Notfallservices: Informieren Sie sich über die Notfallservices Ihres Kreditkartenanbieters. Diese können z.B. eine Ersatzkarte oder Bargeldvorschüsse im Falle eines Verlusts oder Diebstahls umfassen.

- Reiseversicherungen: Einige Kreditkarten bieten zusätzliche Reiseversicherungen an, die im Ausland nützlich sein können. Dazu gehören z.B. Auslandskrankenversicherungen, Reiserücktrittsversicherungen oder Gepäckversicherungen.

Eine Kreditkarte mit guten internationalen Einsatzmöglichkeiten bietet Ihnen Flexibilität und Sicherheit auf Reisen. Achten Sie auf diese Kriterien, um eine Karte zu finden, die Ihre Bedürfnisse im Ausland optimal erfüllt.

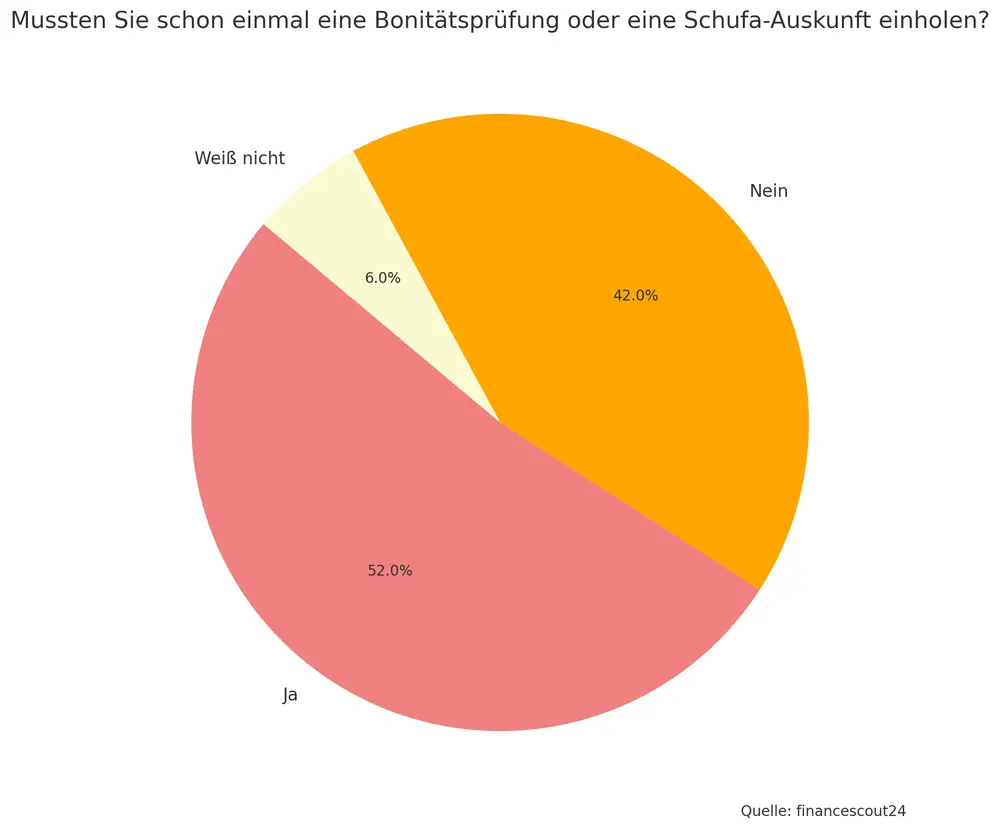

Schufa-Auskunft und Bonität

Die Schufa-Auskunft und Bonität spielen eine zentrale Rolle bei der Beantragung einer Kreditkarte. Kreditkartenanbieter prüfen Ihre Kreditwürdigkeit, um das Risiko eines Zahlungsausfalls zu minimieren. Hier sind einige wichtige Punkte, die Sie beachten sollten:

- Schufa-Auskunft: Die Schufa (Schutzgemeinschaft für allgemeine Kreditsicherung) sammelt Informationen über Ihre Kreditwürdigkeit. Diese Daten umfassen bestehende Kredite, Zahlungshistorie und andere finanzielle Verpflichtungen. Eine positive Schufa-Auskunft erhöht Ihre Chancen, eine Kreditkarte zu erhalten.

- Bonität: Ihre Bonität wird anhand Ihrer finanziellen Situation und Ihrer Schufa-Daten bewertet. Eine gute Bonität zeigt, dass Sie zuverlässig sind und Ihre Rechnungen pünktlich bezahlen. Dies ist ein wichtiger Faktor für die Genehmigung Ihrer Kreditkarte.

- Kreditrahmen: Der Kreditrahmen, den Ihnen der Anbieter gewährt, hängt von Ihrer Bonität ab. Eine höhere Bonität führt in der Regel zu einem höheren Kreditrahmen, während eine niedrigere Bonität zu einem geringeren Kreditrahmen führen kann.

- Bonitätsprüfung: Bei der Beantragung einer Kreditkarte führt der Anbieter eine Bonitätsprüfung durch. Diese Prüfung kann Ihre Schufa-Auskunft und andere finanzielle Informationen umfassen. Stellen Sie sicher, dass Ihre Daten aktuell und korrekt sind, um Ihre Chancen zu verbessern.

- Auswirkungen auf die Schufa: Beachten Sie, dass jede Kreditanfrage in Ihrer Schufa-Akte vermerkt wird. Mehrere Anfragen in kurzer Zeit können sich negativ auf Ihre Bonität auswirken. Planen Sie daher Ihre Anfragen sorgfältig.

Eine gute Schufa-Auskunft und Bonität sind entscheidend für die Genehmigung und die Konditionen Ihrer Kreditkarte. Achten Sie darauf, Ihre Finanzen im Griff zu haben und Ihre Bonität zu pflegen, um die besten Angebote zu erhalten.

Fazit

Die Wahl der richtigen Kreditkarte erfordert eine sorgfältige Abwägung verschiedener Kriterien. Von den Kreditkartenarten über Kosten und Gebühren bis hin zu Zinsen und Rückzahlungsbedingungen – jeder Aspekt spielt eine wichtige Rolle. Bonusprogramme und Cashback-Angebote können zusätzliche Vorteile bieten, während Nutzerfreundlichkeit und Kundenservice den täglichen Umgang mit der Karte erleichtern.

Sicherheit und Versicherungsleistungen schützen Sie vor Betrug und bieten zusätzlichen Schutz bei Einkäufen und Reisen. Eine benutzerfreundliche Online-Banking-Plattform und mobile Nutzungsmöglichkeiten erhöhen die Flexibilität. Internationale Einsatzmöglichkeiten sind besonders für Vielreisende wichtig, und eine gute Schufa-Auskunft sowie Bonität sind entscheidend für die Genehmigung und Konditionen Ihrer Kreditkarte.

Indem Sie all diese Faktoren berücksichtigen, können Sie die Kreditkarte finden, die am besten zu Ihren Bedürfnissen passt. Ein gründlicher Vergleich der verschiedenen Angebote hilft Ihnen, die optimale Wahl zu treffen und von den besten Konditionen und Zusatzleistungen zu profitieren.

Nützliche Links zum Thema

- Kreditkartenvergleich: Finde die beste Kreditkarte für Dich! - Finanztip

- Kreditkarten 2024 im Vergleich: Die beste Kreditkarte finden

- Kreditkarten-Vergleich 08/2024: Die besten Angebote

Erfahrungen und Meinungen

Die Suche nach der passenden Kreditkarte stellt viele Nutzer vor Herausforderungen. Ein häufiges Problem: die Kosten. Nutzer berichten, dass viele Karten hohe Jahresgebühren verlangen. Eine beliebte Wahl ist die Barclays Kreditkarte, die keine Jahresgebühr hat. Anwender schätzen vor allem die gebührenfreie Nutzung weltweit und das zinsfreie Zahlungsziel von bis zu 59 Tagen. In Berichten wird die App als benutzerfreundlich beschrieben, was die Verwaltung der Finanzen erleichtert.

Ein weiteres wichtiges Kriterium ist die Flexibilität bei der Rückzahlung. Viele Nutzer möchten die Möglichkeit haben, in Raten zu zahlen. Die Barclays Kreditkarte ermöglicht dies, was von vielen als Vorteil wahrgenommen wird. Allerdings warnen einige Nutzer, dass eine disziplinierte Nutzung wichtig ist, um Schulden zu vermeiden. Der Verzicht auf unnötige Kosten ist entscheidend.

Ein weiteres häufiges Thema sind Zusatzleistungen. Nutzer suchen oft nach Kreditkarten, die Reiseversicherungen oder Cashback-Programme anbieten. Die Bank Norwegian Kreditkarte wird hier häufig erwähnt. Sie bietet nicht nur eine gebührenfreie Nutzung, sondern auch Reiseversicherungen. In Erfahrungsberichten wird die Kreditkarte als besonders attraktiv für Reisende beschrieben.

Die Einfachheit des Antragsprozesses ist ein weiteres relevantes Kriterium. Nutzer bevorzugen Karten, die online beantragt werden können und eine schnelle Aktivierung bieten. Die Barclays Kreditkarte punktet hier, da die Karte bereits mobil genutzt werden kann, bevor das physische Exemplar ankommt. Anwender schätzen diese Flexibilität, insbesondere wenn sie kurzfristig eine Kreditkarte benötigen.

Ein weiteres Problem, das häufig angesprochen wird, sind die Gebühren für Bargeldabhebungen im Ausland. Viele Kreditkarten verlangen dafür hohe Gebühren. Nutzer äußern sich positiv über Angebote, die kostenlose Abhebungen ermöglichen. Die Hanseatic Bank GenialCard ist ein Beispiel dafür. Sie ermöglicht gebührenfreies Abheben im Ausland und wird daher oft empfohlen.

Ein typisches Problem ist die Unsicherheit über die Kreditwürdigkeit. Einige Nutzer berichten, dass sie aufgrund einer negativen Schufa abgelehnt wurden. Kreditkarten ohne Schufa-Prüfung sind hier eine Lösung. Plattformen wie Finanzfluss bieten Vergleiche dieser Karten und helfen Nutzern, die richtige Entscheidung zu treffen.

Zusammenfassend lässt sich sagen, dass Nutzer bei der Auswahl einer Kreditkarte auf die Kosten, Flexibilität, Zusatzleistungen und den Antragsprozess achten sollten. Die Barclays Kreditkarte und die Bank Norwegian Kreditkarte sind Beispiele für Angebote, die in der Community gut ankommen. Anwender empfehlen, die verschiedenen Optionen sorgfältig zu vergleichen, um die beste Kreditkarte zu finden.

Wichtige Fragen zur Auswahl der richtigen Kreditkarte

Welche Arten von Kreditkarten gibt es?

Es gibt verschiedene Arten von Kreditkarten, wie Revolving-Kreditkarten, Charge-Kreditkarten, Prepaid-Kreditkarten und Debitkarten. Jede Art hat ihre eigenen Vor- und Nachteile, die zu unterschiedlichen finanziellen Bedürfnissen passen.

Welche Gebühren sind mit Kreditkarten verbunden?

Häufige Gebühren umfassen die Jahresgebühr, Transaktionsgebühren bei Zahlungen in Fremdwährungen, Bargeldabhebungsgebühren und Zinsen auf ausstehende Beträge. Es ist wichtig, diese Kosten zu vergleichen, um unerwartete Ausgaben zu vermeiden.

Wie funktionieren Bonusprogramme und Cashback-Angebote?

Bonusprogramme und Cashback-Angebote bieten zusätzliche Vorteile wie Cashback für Einkäufe, Prämienpunkte, die gegen verschiedene Prämien eingetauscht werden können, Rabatte und spezielle Angebote sowie Meilenprogramme für Vielreisende.

Welche Sicherheitsmerkmale sollte eine Kreditkarte haben?

Wichtige Sicherheitsmerkmale sind Fraud Protection, Zero Liability für unautorisierte Transaktionen, EMV-Chip, kontaktloses Bezahlen und 3D Secure für Online-Transaktionen.

Wie wichtig sind Schufa-Auskunft und Bonität bei der Kreditkartenwahl?

Schufa-Auskunft und Bonität sind entscheidend, da sie die Wahrscheinlichkeit beeinflussen, eine Kreditkarte zu erhalten, und den möglichen Kreditrahmen festlegen. Eine gute Bonität erhöht Ihre Chancen auf bessere Konditionen und Angebote.